A la hora de declarar los rendimientos de actividades económicas por el método de estimación directa, nos encontramos con el método de estimación directa y con el de estimación directa simplificado. La aplicación del método de estimación directa simplificado es voluntaria. El contribuyente podrá acogerse a esta fórmula si ninguna de las actividades que desarrolle, se declaran a través del método de estimación directa y si el importe de la cifra de negocios del año anterior no supera los 600.000 euros anuales.

Cuando en el año anterior no se hubiese ejercido actividad alguna, el rendimiento se determinará por estimación directa simplificada, a menos que se renuncie a ello. La renuncia tiene que hacerse durante el mes de diciembre anterior al inicio del año natural en que deba surtir efecto. En el año en que iniciamos la actividad, la renuncia debe efectuarse antes de iniciar la misma. Una vez realizada deberemos aplicar el método de estimación directa durante tres años, y si no se manifiesta nada se entenderá prorrogada cada año siguiente.

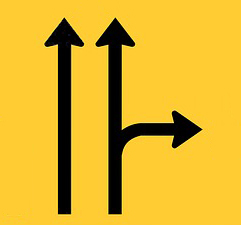

Para determinar los rendimientos de las actividades económicas hay que tener en cuenta las incompatibilidades, si una actividad se determina por el método de estimación directa normal, a todas las demás actividades económicas llevadas a cabo se le deberán aplicar esta fórmula. Lo mismo ocurre con la simplificada. Por lo tanto, no podremos llevar una actividad por el método de estimación directa simplificado, otra por el directo normal y una tercera por estimación objetiva.

Solamente cuando iniciemos durante el año una nueva actividad, para ese año, podremos aplicar estimación directa simplificada para las actividades que ya veníamos realizando y la estimación directa normal para la nueva.

Como su nombre indica, la modalidad simplificada es similar a la “normal” directa, a la hora de calcular el rendimiento neto, con algunas diferencias. Esas diferencias se pueden ver en el siguiente cuadro:

| Estimación directa | Estimación directa simplificada |

| Determinación del rendimiento neto: | Determinación del rendimiento neto |

| Ingresos íntegros(-) Gastos deducibles(-) Amortizaciones(=) Rendimiento bruto

(-) Reducción de rendimientos con período de generación superior a dos años y de los obtenidos de forma notoriamente irregular (40%) (-) Reducción por mantenimiento de empleo (=) Rendimiento neto de la actividad |

Ingresos íntegros(-) Gastos deducibles (excepto provisiones y amortizaciones)(-) Amortizaciones tabla simplificada(=) Diferencia

(-) 5% diferencia positiva (=) Rendimiento bruto (-) Reducción de rendimientos con período de generación superior a dos años y de los obtenidos de forma notoriamente irregular (40%) (-) Reducción por mantenimiento (=) Rendimiento neto de la actividad |

Como se puede ver, en estimación directa simplificada las provisiones no son deducibles, además las cuotas de amortización deducibles se calculan usando unas tablas especificas para este método. Si aplicamos la estimación simplificada se nos aplicará un reducción del 5% sobre la diferencia entre los ingresos y los gastos computables, correspondientes a gastos de difícil justificación y provisiones.

Deja un comentario