Caso práctico del EBITDA

El indicador EBITDA es utilizado mayormente en la gestión interna de la empresa dentro del análisis económico y financiero de la misma, pero también juega un papel determinante en la evaluación de una sociedad por parte de organizaciones externas.

Pongamos por caso que nos interesa comprar una sociedad que está en marcha y quisiéramos llegar a un acuerdo con sus socios para realizar una valoración de la misma. En un primer momento nos podríamos fijar en su beneficio como indicador de los últimos años para ver si fue positivo y que evolución tiene pero, aun siendo su estudio importante, es posible que no sea del todo fiable.

Podemos pensar que el beneficio que ha obtenido dicha empresa nosotros podríamos mejorarlo pues no tenemos los mismos gastos financieros que ella o por el hecho de tributar en otro país menos exigente fiscalmente, o por tener derecho a ciertas bonificaciones o deducciones en el impuesto que la otra sociedad no posee. También se puede dar el caso de mejorar el beneficio por tener equipos más modernos que precisan menos unidades y por tanto supongan un menor gasto de depreciación. Todo esto hace que el beneficio de la empresa no lo consideremos como el mejor indicador y preferimos orientarnos por el EBITDA.

Concepto y aspectos básicos del EBITDA

Conocidos ya en nuestra tribuna anterior tribuna “¿Qué es el EBITDA?” aspectos del EBITDA como:

- Su significado

- Su falta de regulación en la normativa española

- La utilidad para las empresas de este indicador

- Su determinación y cálculo

- Sus ventajas e inconveniente

Es ahora el momento de realizar un pequeño caso práctico que nos permita analizarlo. Recordamos que su cálculo no está regulado y que, por tanto, puede no ser homogéneo con otras empresas.

Procedimiento indirecto para su cálculo

A la hora de determinar el EBITDA sabemos que, además de dejar fuera los impuestos, gastos financieros y de depreciaciones y amortizaciones, también lo haremos con las partidas de gastos e ingresos no recurrentes.

Como estas partidas son menores que las que se van a incluir en su determinación la presentación del cálculo del EBITDA no es directa sino indirecta, es decir, partiendo del resultado del ejercicio y realizando los ajustes pertinentes llegaremos a nuestro indicador.

El procedimiento indirecto consiste, por tanto, en partir del resultado del ejercicio y ajustarlo por las partidas que no pertenecen a la explotación o no son de carácter recurrente. Los ajustes son los siguientes (los ingresos o beneficios se restan, mientras que los gastos o pérdidas se suman).

Caso Práctico del EBITDA

Para realizar nuestro estudio vamos a comparar dos empresas que operan en dos países con tributación distinta y tienen políticas de financiación y de amortización diferenciadas. Para que la comparación sea más fácil de visualizar, partimos de la idea de que el resultado después de impuestos que presentan cada una de ellas es el mismo.

Sociedad A:

Presenta un resultado antes de impuestos de 1.600.000 euros y el tipo del impuesto está al 25% por lo que el resultado del ejercicio neto de impuestos se queda en 1.200.000 euros.

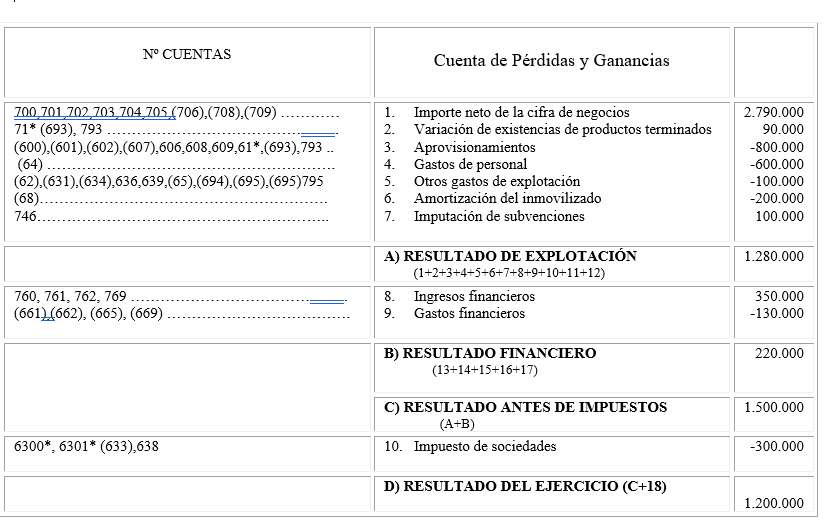

Estos son sus datos en la cuenta de Pérdidas y Ganancias.

Cálculo del EBITDA de la Sociedad A:

|

Resultado del ejercicio |

1.200.000 |

|

+ Impuesto sociedades |

400.000 |

|

+ Gastos financieros |

240.000 |

|

+ Amortizaciones |

500.000 |

|

EBITDA |

2.340.000 |

Sociedad B:

Presenta un resultado antes de impuestos de 1.500.000 euros y el tipo del impuesto está al 20% por lo que el resultado del ejercicio neto de impuestos se queda en 1.200.000 euros (igual que la anterior)

Estos son sus datos en la cuenta de Pérdidas y Ganancias.

Cálculo del EBITDA de la Sociedad B:

|

Resultado del ejercicio |

1.200.000 |

|

+ Impuesto sobre sociedades |

300.000 |

|

+ Gastos financieros |

130.000 |

|

+ Amortizaciones inmovilizado |

200.000 |

|

EBITDA |

1.830.000 |

Si atendiéramos solo a las cifras de resultado (igual en ambos casos por 1.200.000) la conclusión podría ser errónea al suponer que ambas empresas son iguales. Sin embargo El EBITDA de la segunda empresa indica que su rendimiento va a ser menor que el de la primera al tener que pagar menos impuestos y menos intereses para obtener el mismo beneficio.

Deja un comentario