TAE

La Tasa Anual Equivalente (TAE) se erige como un concepto fundamental en el ámbito financiero, que se utiliza para medir el costo real de los productos financieros. Este término es realmente importante para los consumidores y para los inversores porque les permite comparar diferentes ofertas de una manera clara y concisa.

Como en el mercado financiero existen multitud de opciones, desde préstamos personales hasta cuentas de ahorro, la TAE es una herramienta indispensable. Al analizar este valor, los usuarios pueden identificar no solo el costo del dinero prestado, sino también las comisiones bancarias y otros gastos asociados. Esto es muy relevante a la hora de solicitar un préstamo.

En el siguiente artículo, hablaremos sobre qué es la TAE, su utilidad, los productos que se ven afectados por ella, cómo se calcula y las diferencias con la Tasa de Interés Nominal (TIN). Además, responderemos a algunas preguntas frecuentes que puedes tener.

¿Qué es la TAE?

La TAE, o Tasa Anual Equivalente, es un indicador que refleja el costo total de un producto financiero en términos anuales. Su valor se expresa como un porcentaje y tiene en cuenta no solo el interés que se aplica al capital prestado, sino también otros factores que pueden influir en el costo final. Esto incluye las populares comisiones bancarias, entre otras cosas.

La TAE es muy útil, porque ante dos préstamos con diferentes condiciones, ofrece una visión clara de cuál es realmente más costo. Aun así, es importante resaltar que no solo se aplica a los préstamos, sino también a productos de ahorro, tarjetas de crédito y otros tipos de productos financieros.

La fórmula para calcular la TAE considera elementos como el interés nominal, el plazo de devolución y las comisiones, de manera que el consumidor obtiene una perspectiva completa de lo que realmente implica el producto financiero en cuestión.

¿Para qué sirve la TAE?

La Tasa Anual Equivalente encierra multitud de objetivos, por lo que, en INEAF, queremos resumirlos en una pequeña lista. Así, será más fácil entender en qué situaciones se aplica, teniéndola en cuenta.

- Proporciona una medida clara del costo de un producto financiero, siendo especialmente útil cuando queremos solicitar un préstamo o invertir en un producto de ahorro.

- Permite comparar diferentes ofertas de un producto financiero. Por ejemplo, si una entidad bancaria ofrece un préstamo con una TAE del 5 % y otra del 7 %, ya sabemos cuál es más económica.

- La TAE es fundamental para la planificación financiera, ya que permite una mejor gestión del presupuesto y una previsión de gastos futuros.

- Contribuye a la transparencia en el sector financiero, al obligar a las entidades a mostrar el costo total de sus productos.

Productos que se ven afectados por la TAE

Como venimos diciendo, la TAE afecta a una amplia variedad de productos financieros, ¿pero de qué productos estamos hablando? A continuación, te mostramos los tipos de productos financieros más comunes que utilizan este elemento como medida de referencia.

Préstamos personales

Al solicitar un préstamo personal, la TAE es fundamental para entender el costo total del crédito. Incluye tanto el interés como las comisiones bancarias que pueden aplicarse.

Hipotecas

En el caso de las hipotecas, la TAE es crucial para evaluar el costo real del financiamiento a largo plazo. Dado que las hipotecas suelen tener plazos extensos, una pequeña diferencia en la TAE puede resultar en un ahorro significativo a lo largo de los años.

Cuentas de ahorro

Aunque la TAE se asocia comúnmente con préstamos, también es relevante para las cuentas de ahorro. En este caso, refleja el rendimiento que el banco ofrece a los ahorradores, permitiendo comparar diferentes opciones de inversión.

Tarjetas de crédito

La TAE en las tarjetas de crédito es esencial para entender el costo de los saldos pendientes. Una TAE alta puede resultar en pagos de intereses significativos si no se paga el saldo total cada mes.

Préstamos para automóviles

Al igual que con los préstamos personales, la TAE en los préstamos para automóviles ayuda a los consumidores a comprender el costo total del financiamiento, incluyendo cualquier cargo adicional.

Préstamos estudiantiles

La TAE también se aplica a los préstamos estudiantiles, permitiendo a los estudiantes y sus familias evaluar el costo de la educación a través de financiamiento.

¿Cómo se calcula la TAE de un préstamo?

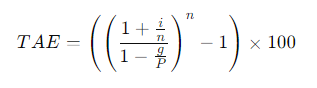

Lo primero que debes saber es que en INEAF contamos con una calculadora específica para calcular el TAE y el TIN, por lo que puedes visitarla, introducir ciertos datos y calcular estos elementos en unos minutos. Sin embargo, como entidad educativa, también te queremos indicar cómo se calcula. Y bien, para ello nos apoyaremos en la siguiente fórmula:

Donde:

- (i) = interés total que se pagará durante la vida del préstamo.

- (n) = número de períodos de capitalización por año.

- (t) = tiempo en años.

El primer paso para calcular la TAE es determinar cuál es el interés total que se pagará durante la vida del préstamo. Después, tienes que identificar cuáles serán las comisiones bancarias, incluyendo las comisiones de apertura, mantenimiento y otros cargos que el banco te aplique. El siguiente paso es señalar el número de periodos de capitalización, ya sea mensual o anual. Por último, aplicas la fórmula y conocerás tu TAE en porcentaje.

Diferencias entre TAE y TIN

Para entender sus diferencias, primero debemos saber de qué se trata. Y bien, la TIN o Tasa de Interés Nominal únicamente refleja el interés aplicado al capital, sin considerar comisiones u otros gastos, por lo que es un dato menos completo que el TAE, ya que no tiene en cuenta comisiones ni otros gastos.

Mientras que el TAE se calcula teniendo en cuenta el interés total, las comisiones y el plazo del préstamo, la TIN únicamente se calcula sobre el capital prestado y el interés aplicado, lo que resulta menos útil para evaluar el costo total. Mientras que el TAE se utiliza para comparar diferentes productos financieros, la TIN se usa para entender el interés básico de un préstamo, pero no para ver una imagen completa del costo.

Imagina un préstamo que tiene una TIN del 5 % y una TAE del 7 %. Esto nos indica que, aunque exista un interés nominal bajo, hay comisiones y otros costos que aumentan el coste total del préstamo. Es decir, la TAE es la cifra o valor que realmente importa al evaluar una oferta.

Preguntas frecuentes sobre la TAE

¿Puedo negociar la TAE con mi banco?

Sí, en muchos casos es posible negociar la TAE con tu banco. Si tienes un buen historial crediticio o si encuentras mejores ofertas en otras entidades, puedes utilizar esta información para negociar condiciones más favorables.

¿La TAE incluye todos los costos?

La TAE incluye la mayoría de los costos asociados al producto financiero, como el interés y las comisiones bancarias. Sin embargo, es importante leer los términos y condiciones del producto para asegurarte de que no haya costos ocultos.

¿Es posible que la TAE cambie?

Sí, la TAE puede cambiar si las condiciones del mercado financiero cambian o si se modifican los términos del préstamo. Es recomendable revisar periódicamente la TAE de tus productos financieros para asegurarte de que sigues obteniendo las mejores condiciones.